Het belang van winstgroei

De intrinsieke waarde van elke belegging is steeds gelijk aan alle toekomstige kasstromen die het bedrijf gedurende zijn resterende leven zal genereren verdisconteert naar vandaag. Dat betekent enerzijds dat cryptomunten intrinsiek niets waard zijn, maar ook dat hoe meer groei een bedrijf kan rapporteren, hoe beter. Dat is exact waarom op lange termijn aandelenkoersen gedreven worden door de winstgroei en de groei van de vrije kasstroom per aandeel.

Stable Inc. versus Growth Inc.

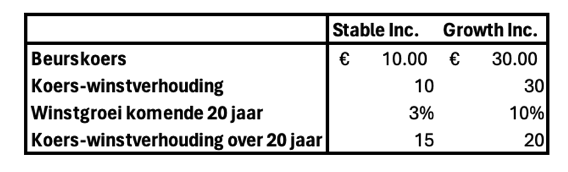

Laten we een voorbeeld nemen om het belang van groei te verduidelijken. We nemen twee bedrijven: Stable Inc. en Growth Inc.

Je weet het volgende over de winstgroei de komende 20 jaar:

- Stable Inc: 3% per jaar

- Growth Inc: 10% per jaar

Als voor de rest beide bedrijven identieke karakteristieken hebben, dan denk ik dat het duidelijk is dat Growth Inc. er veel aantrekkelijker uitziet.

In tabel 1 krijg je nog wat extra informatie. Beide bedrijven behouden hetzelfde groeipercentage voor de komende 20 jaar, maar je verkoopt Stable Inc na 20 jaar voor 1.5x het waarderingsniveau waarvoor je het kocht. Growth Inc na 20 jaar voor slechts twee derde van de waardering waarvoor je het hebt gekocht.

Dit betekent dat, alleen al op basis van de waardering, je rendement in Stable Inc na 20 jaar +50% zou zijn, terwijl je rendement in Growth Inc -33,3% zou zijn. Welk bedrijf denk je dat na 20 jaar het hoogste rendement zal opleveren als belegger?

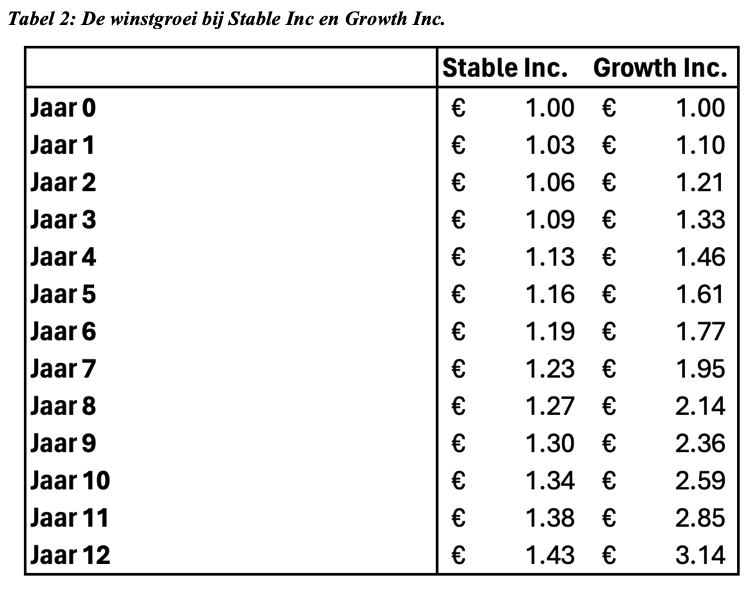

In tabel 2 vind je de evolutie van de winst voor de komende 20 jaar voor beide bedrijven. Je verkoopt Stable Inc voor 15 keer de winst in jaar 20. Dit betekent dat de aandelenprijs op dat moment gelijk is aan €27,1 (€1,81*15). Je kocht het aandeel voor €10, dus je rendement na 20 jaar zou gelijk zijn aan 171% of 5,1% per jaar.

Daartegenover staat dat je Growth Inc verkoopt voor 20 keer de winst of €$134,6 per aandeel (€6,73*20). Je kocht het aandeel voor €30, dus je rendement na 20 jaar zou gelijk zijn aan 348,6% of 7,8% per jaar. In dit voorbeeld is Growth Inc dus de betere belegging.

Een belangrijke les die we hieruit kunnen trekken?

"If you bought the S&P 500 at a P/E of 5.3x in 1917, and sold it in 1999 at a P/E of 34x, your annual return would have been 11.6%. Only 2.3% p.a. came from the massive increase in P/E. The rest of your return came from the companies’ earnings and reinvestments." - Terry Smith

Hoe een bedrijf zijn inkomsten kan laten groeien

Je weet nu dus dat groei belangrijk is op lange termijn. Een bedrijf kan zijn inkomsten op verschillende manieren doen toenemen:

- Meer producten/diensten verkopen

- Prijzen verhogen (pricing power)

- Kosten verlagen

- Geografische expansie

- Marktaandeel vergroten

- Fusies en overnames

- …

Het is heel belangrijk om te weten dat niet alle groei even waardevol is voor jou als belegger. Eerst en vooral is het belangrijk om te weten dat groei alleen waarde creëert als de Return On Invested Capital (ROIC) van het bedrijf hoger is dan de Weighted Average Cost of Capital (WACC), wanneer het rendement dat je verdient op een investering dus hoger is dan de kosten van het kapitaal dat je investeert. Wanneer de ROIC lager ligt dan de WACC wordt waarde vernietigd wanneer het bedrijf investeert in groei.

"Als je veel te veel betaalt voor een bedrijf met aantrekkelijke groei, kun je nog steeds vreselijke beleggingsresultaten behalen."

-Over het algemeen is organische groei de meest geprefereerde bron van groei. Waarom? Omdat het de meest duurzame vorm van groei is. Het is goed wanneer een bedrijf zijn winst verhoogt door kostenbesparingen of omdat het zijn investeringen in R&D verlaagt, maar deze groeibron is niet duurzaam op lange termijn. Een bedrijf kan zijn kosten bijvoorbeeld maar tot een bepaald niveau verlagen.

Bedrijven kunnen hun winst alleen aan een aantrekkelijk tempo laten groeien als ze hun omzet autonoom kunnen laten groeien aan een aantrekkelijk tempo. Daarom zoek ik persoonlijk steeds naar bedrijven die hun omzet jaar na jaar met minstens 6% kunnen doen toenemen.

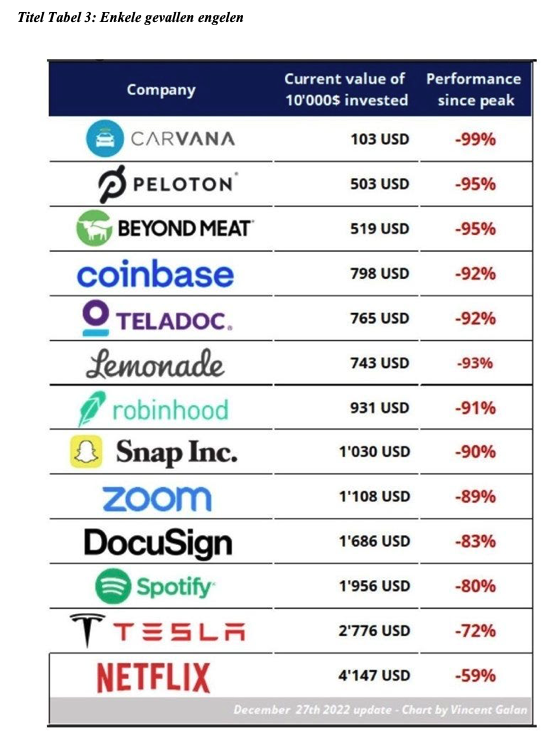

Koop geen groei tegen eender welke prijs

Hoewel winstgroei op de lange termijn belangrijker is dan waardering, is het belangrijk om te begrijpen dat je groei niet tegen eender welke prijs kan kopen. Kijk bijvoorbeeld eens naar tabel 3. Hoewel de tabel dateert van eind 2022, is de belangrijkste boodschap nog steeds duidelijk: Als je veel te veel betaalt voor een bedrijf dat zijn winst tegen aantrekkelijke ratios kan laten groeien, kun je nog steeds vreselijke beleggingsresultaten behalen. Als belegger wil je geweldige bedrijven kopen tegen een eerlijke prijs.

Neem bijvoorbeeld Nvidia. Het aandeel wordt momenteel verhandeld tegen zeer forse waarderingsniveaus. Als je een omgekeerde DCF uitvoert, zul je zien dat Nvidia zijn vrije kasstroom de komende 10 jaar moet kunnen laten aandikken tot ruim boven de $100 miljard.

Sinds de beurzen zijn opgericht is het nog (bijna) nooit voorgekomen dat een bedrijf erin slaagt om zo lang met zo’n hoge percentages te groeien. Zeker niet als je rekening houdt met de omvang van Nvidia vandaag al.

Disclaimer: hoewel ik denk dat Nvidia overgewaardeerd is, zou ik het aandeel zeker niet shorten. Zoals John Maynard Keynes ooit zei: "De markten kunnen langer irrationeel blijven dan jij kredietwaardig."

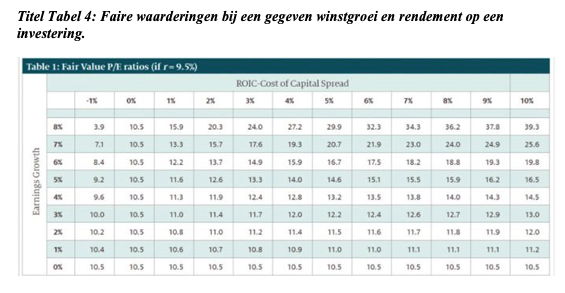

Tabel 4 laat zien welke waarderingsniveaus fair zijn bij een gegeven Return On Invested Capital en winstgroei.

Je verwachte rendement als belegger

Als belegger is het heel eenvoudig om je verwachte rendement te berekenen (althans in theorie):

Verwacht rendement = winstgroei + shareholder yield +/- de verandering in de waardering

Waarin de shareholder yield = dividendrendement + rendement op inkoop eigen aandelen

Laten we een voorbeeld gebruiken om dit te verduidelijken. Stel dat we overwegen om te investeren in het Zweedse Evolution AB. We verwachten dat het bedrijf zijn winst met 13% per jaar kan laten groeien. De shareholder yield (dividendrendement + terugkooprendement) is gelijk aan 2% en het aandeel wordt verhandeld tegen 25x de winst.

"Hoe langer je een aandeel bijhoudt, hoe minder belangrijk waardering en hoe belangrijker winstgroei."

-Zoals Benjamin Graham ons heeft geleerd, willen we altijd een veiligheidsmarge hanteren. Bijgevolg stellen we dat het aandeel over 10 jaar tegen 20x de winst zal worden verhandeld. Dit waarderingsniveau lijkt ons fair. In dat geval is ons verwachte rendement gelijk aan:

Verwacht rendement = Winstgroei + shareholder yield verandering in waardering

Verwacht rendement = 13.0% + 2.0% - 2% = 13%

Verandering in waardering komende 10 jaar = (PE over 10 jaar – PE vandaag)/PE vandaag

Verandering in waardering komende 10 jaar = (20-25)/25 = -20%

Jaarlijkse verandering in waardering = -2% (-20%/10 jaar)

In dit voorbeeld zou het verwachte rendement voor een investering in Evolution AB gelijk zijn aan 13% per jaar gedurende 10 jaar. Zou je tevreden zijn met dit rendement? Dan kan je overwegen om te investeren in Evolution AB. Ben je niet tevreden met 13% per jaar? Dan moet je op zoek naar andere, aantrekkelijkere investeringsmogelijkheden.

.png?v=638718681279466234)

_25feb2025.png?v=638760744001554527)