Is het nu een echte stijging of een valstrik?

De S&P 500 staat sinds zijn dieptepunt in maart ongeveer 44% hoger. De BEL20 doet het minder met een stijging van 38%. De grote vraag is nu waarop deze rally is gebaseerd en of hij zal stand houden? Is het een nieuwe bull markt (stijgende trend) of is dit gewoon een tijdelijke stijging in een dalende markt, vaak ook wel een bear rally genoemd?

Begin mei meldde Jeremy Siegel, de bekende Amerikaanse beursexpert en professor aan de Wharton University, op CNBC dat hij het positief inziet. Volgens hem gaan we de niveaus van maart in de komende maanden niet meer testen en zal dat ook niet meer gebeuren in de verdere toekomst. De reden hiervoor is dat volgens Siegel dat de FED bereid is historisch veel ondersteuning te bieden aan de aandelenmarkt en op eender welke manier een nieuwe daling zal proberen te vermijden.

De VIX-index, die de volatiliteit in de markt meet en daarom als de angstbarometer van de beurs bekend staat, gaat akkoord met Siegel. Tijdens de crash in maart steeg de VIX naar ongekende hoogtes tot boven 90 punten. Nu staat hij op een niveau rond de 30. Dit is historisch gezien nog altijd bovengemiddeld, maar geeft aan dat een deel van de coronavrees aan het verdwijnen is.

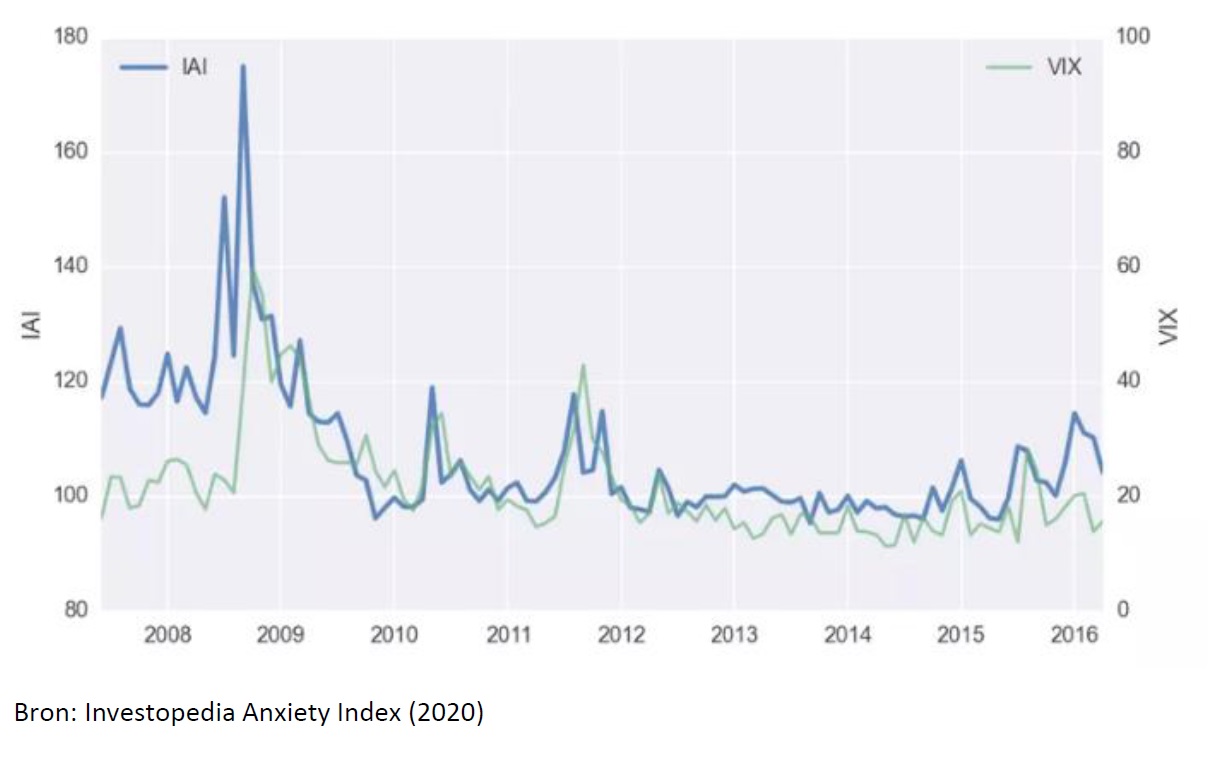

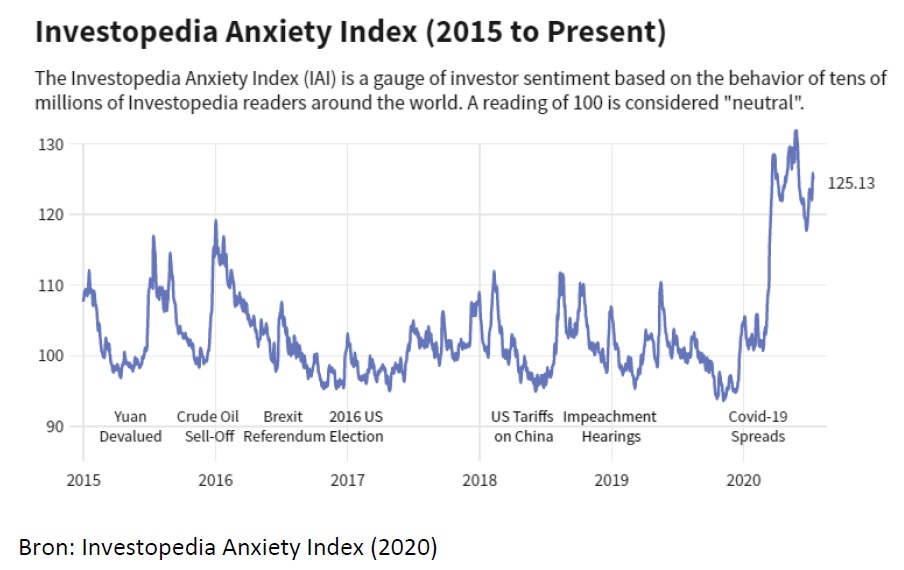

Toch is er ook bewijs voor het tegendeel. Investopedia lanceerde op 22 mei een artikel waar het zijn eigen Anxiety Index vergelijkt met de VIX. Die Anxiety Index, of vrij vertaald Onrust Index, is een maatstaf voor het gemoed van particuliere beleggers. Een hoge waarde staat voor onrust en bezorgdheid bij particuliere beleggers terwijl een lage waarde voor kalmte en optimisme staat. Opvallend is dat deze Onrust Index vaak vooruitloopt op de VIX. Volgens Investopedia heeft deze index elk dal en elke piek bij de VIX-index voorspeld sinds de financiële crisis. Deze grafiek toont aan hoe de Anxiety Index (blauwe lijn) in het verleden telkens de VIX is voorafgegaan. Het verband is zeer duidelijk bij de vorige financiële crisis (2008-2009).

Nu is er echter een divergentie merkbaar. De Onrust Index is gestegen tot boven de niveaus van maart terwijl de VIX-index net gedaald is. Investopedia vindt de huidige rally daarom wankel omdat er nog steeds enorm veel onzekerheid is bij particuliere beleggers. Zij achtten de kans op een nieuwe piek in de VIX groot. Op basis van de grafiek valt ook af te leiden dat de huidige waarde van 125,3 historisch gezien erg hoog is. Dit kan dus alsnog wijzen op een mogelijke stijging van de volatiliteit op korte termijn. Het aankomende cijferseizoen kan daar volgens mij een sterke katalysator in spelen.

Het kan interessant zijn om naast het gemoed van particuliere beleggers, ook het gemoed van professionele beleggers te bekijken. Op 19 mei publiceerde Bank of America de resultaten van een enquête bij professionele fondsmanagers. Hieruit bleek dat 68% van de fondsmanagers deze rally als een bear rally beschouwen. Een bear rally is een periode tijdens een beermarkt waarbij aandelen toch stijgen om vervolgens verder te dalen tot onder het niveau voor de stijging. Dit zou dus een daling betekenen tot niveaus die lager liggen dan diegene in maart. Slechts 25% van de managers ziet de huidige rally als deel van een nieuwe bull markt. Daarnaast is de gemiddelde kaspositie bij fondsmanagers opgelopen tot 5,9%. Dit lijkt voor een particuliere belegger misschien weinig, maar voor professionelen is dit het hoogste punt sinds 9/11 en dus hoger dan tijdens de financiële crisis. Dit kan een indicatie zijn dat ‘smart money’ voorlopig uit de markt blijft.

Er blijkt bij zowel particulieren als professionelen nog steeds veel onzekerheid te hangen over de duurzaamheid van de huidige rally. Tot nu toe spreken de VIX-index en de beurskoersen hen tegen. Veel zal afhangen van hoe de versoepeling van de coronamaatregelen zal verlopen en of er een tweede golf van besmettingen zal komen. Als u mijn advies zou vragen, zou ik de aandelen met een solide balans en goede marges in portefeuille houden. Het zou zonde zijn om heel uw portefeuille nu te verkopen en een mogelijke voortzetting van de rally te missen. Ik zou daarentegen wel overwegen om winst te nemen op de meer risicovolle aandelen in portefeuille. Ik denk hiervoor aan aandelen met een zwakke balans, veel schulden of bedrijven die hard zouden lijden bij een tweede coronagolf. Een goed voorbeeld hiervoor is een aandeel zoals Carnival Corp, de grootste cruiseorganisator ter wereld, die meer dan 93% gestegen is sinds het dieptepunt eind maart. Op zo’n aandelen zou ik winst nemen en met die cash even de kat uit de boom kijken. Er is nog nooit iemand arm geworden door winst te nemen.

Joren Van Aken