SPELEN MET MONETAIR VUUR: GOUD EN DE NUCLEAIRE OPTIE

Goud fungeert sinds mensenheugenis als de ultieme vluchthaven. Goud is een manier om je geld veilig te stellen in tijden van financiële crisis. Goud is ook draagbare rijkdom voor wie wil vluchten voor oorlog. In het licht van de Russische inval van Oekraïne en het wapengekletter in het Midden-Oosten lijkt de hausse van de goudprijs sinds 2022 niet zo verbazend. Maar wie verder kijkt dan zijn neus lang is, komt tot een heel andere, en erg verontrustende verklaring.

COVER MY GREENBACK

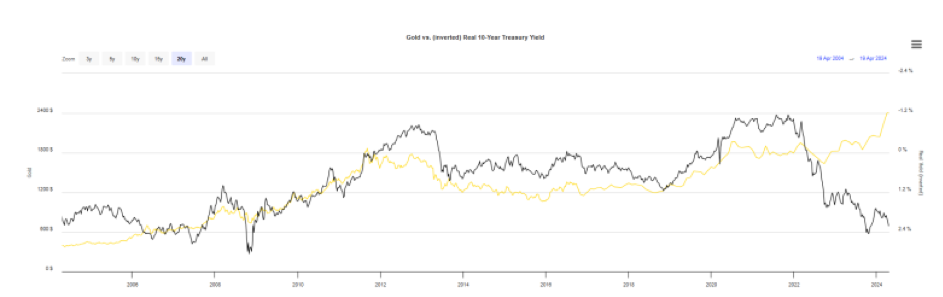

Goud heeft in zijn rol als vluchthaven een geduchte concurrent: Amerikaanse staatsobligaties. Goud is een renteloos actief. Wanneer in het verleden de reële rente (gecorrigeerd voor inflatie) op Amerikaans staatspapier steeg, daalde steevast de goudprijs. 2022 bracht een breuk met dat verleden. Dat jaar steeg de Amerikaanse reële rente met 3,6 procent, maar bleef de goudprijs verrassend stabiel op 1.800 dollar, terwijl voorheen een stijging van de rente van die omvang zou hebben geleid tot een goudprijs van 600 dollar. Kijk maar naar de langetermijnrelatie tussen de goudprijs en de reële rente op Amerikaans staatspapier met een looptijd van tien jaar (zie grafiek 1).

Grafiek 1: Goudprijs versus reële Amerikaanse rente op 10 jaar (sinds 20 jaar)

Bron: Gold vs. Real Yields - Updated Chart | Longtermtrends

Gedurende twintig jaar liep de goudprijs dus bijna perfect parallel met de inverse Amerikaanse staatsrente. Maar sinds 2022 zien we een grote spagaat. Meer recent herhaalt dat scenario zich. In 2024, net toen de hoop op snelle rentedalingen verdampte, rond eind februari, zette goud een nieuwe spurt in, om record na record neer te zetten.

GO WITH THE STOCK-TO-FLOW

Het oorlogsgeweld tempert natuurlijk de druk van de hogere reële rente op de goudprijs, maar is ruim onvoldoende om de spagaat helemaal dicht te rijden. De meeste marktwaarnemers zitten met de handen in het haar. Sommigen wijzen naar de veelgeplaagde Chinese retailbeleggers. Chinese beleggers zijn met geen stok in de Chinese aandelenmarkt te krijgen en beleggen traditioneel vooral in vastgoed. Nu de Chinese vastgoedmarkt aan het instorten is, vluchten ze in goud.

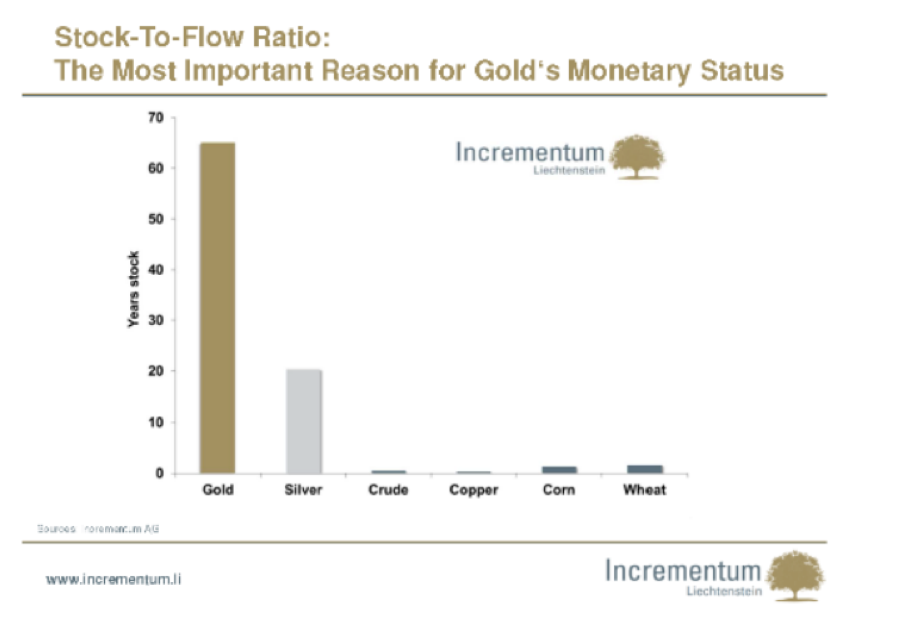

Dat klinkt goed als mogelijke verklaring, maar helaas. In tegenstelling tot wat 99 procent van alle artikels en beleggers lijken te geloven, wordt de goudprijs niet gedreven door de handel in fysiek goud. Daar zijn twee redenen voor. De eerste is dat goud een enorm hoge 'stock-to-flow'-ratio heeft. Jaarlijks wordt zowat 3.600 ton nieuw goud gemijnd. Dat klinkt indrukwekkend, maar 3.600 ton goud past in een kubus met ribben van 5 meter. Er is echter een enorme hoeveelheid goud in omloop. Goud is onvergankelijk en wordt zorgvuldig bewaard. De totale wereldwijde goudvoorraad - alle goud dat de mens de voorbije 6.000 jaar heeft gedolven - is circa 213.000 ton. De jaarlijkse mijnproductie is dus 1,7 procent van de bestaande goudvoorraad.

"Wanneer in het verleden de reële rente op Amerikaans staatspapier steeg, daalde steevast de goudprijs. "

-De jaarlijkse vraag naar goud is iets hoger, bijna 5.000 ton, maar ook dat is maar 2,3 procent van de goudvoorraad. Schommelingen in het nieuwe aanbod en de vraag hebben dus nauwelijks impact op de goudprijs. Aan de kant van het bestaande aanbod is er immers 'altijd genoeg goud'.

Dat is totaal anders voor industriële metalen of landbouwgrondstoffen. Hun stock-to-flow-ratio is veel lager (zie grafiek 2). De koperprijs bijvoorbeeld is onlangs door het dak gegaan vanwege spanningen op de fysieke markt. Disrupties in sommige kopermijnen, zoals de Konkola-mijnen in Zambia en in de Cobre Panama-mijn, een lagere output van Chinese kopersmelters en een sterke vraag hebben de beschikbare voorraden in een mum van tijd uitgeput.

Grafiek 2: Stock-to-flow-ratio van goud versus grondstoffen

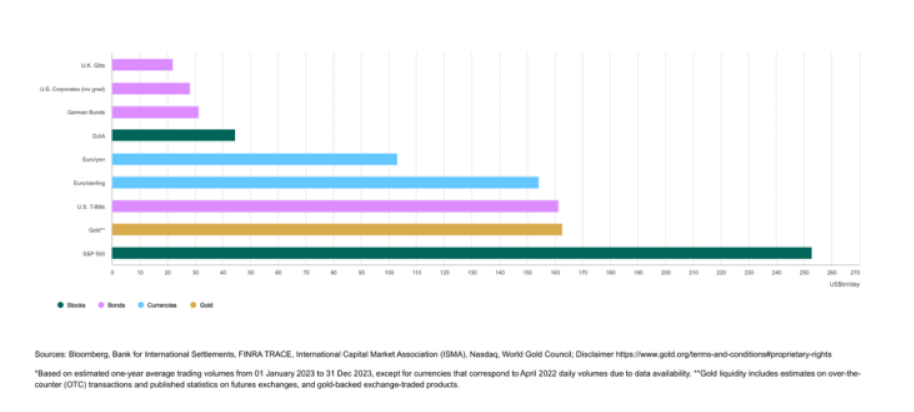

De tweede reden waarom vraag en aanbod in de fysieke goudmarkt weinig directe invloed op de goudprijs hebben, is dat in de goudmarkt de internationale goudprijs wordt bepaald door speculatie in 'papieren' goud op de LBMA (London Bullion Market Association, de over-the-counter-markt), en op de Comex in New York (de termijnmarkt). Wereldwijd wordt gemiddeld een dagelijkse tegenwaarde van 160 miljard dollar aan goud verhandeld, grotendeels virtueel (zonder fysieke levering).

Grafiek 3: Gemiddeld dagelijks handelsvolume goud versus andere activa (in dollar)

Bron: www.gold.org

In termen van gemiddelde verhandelde tegenwaarde is (virtueel) goud meer liquide dan US Treasury bills (kortlopend Amerikaans staatspapier). De omvang van de speculatie wordt echt duidelijk wanneer je bedenkt dat het dagelijkse gemiddelde van 160 miljard dollar het equivalent is van 2.500 ton goud. Dat is twee derde van alle goud dat wereldwijd in één jaar wordt gemijnd. De waarde van de fysieke handel in goud is dus minder dan een honderdste van de tegenwaarde van de totale handel in goud. De prijs die je wordt aangerekend in de fysieke goudhandel is in feite een afgeleide van de handel in afgeleide producten op goud. Niet de hond kwispelt met de staart, maar omgekeerd.

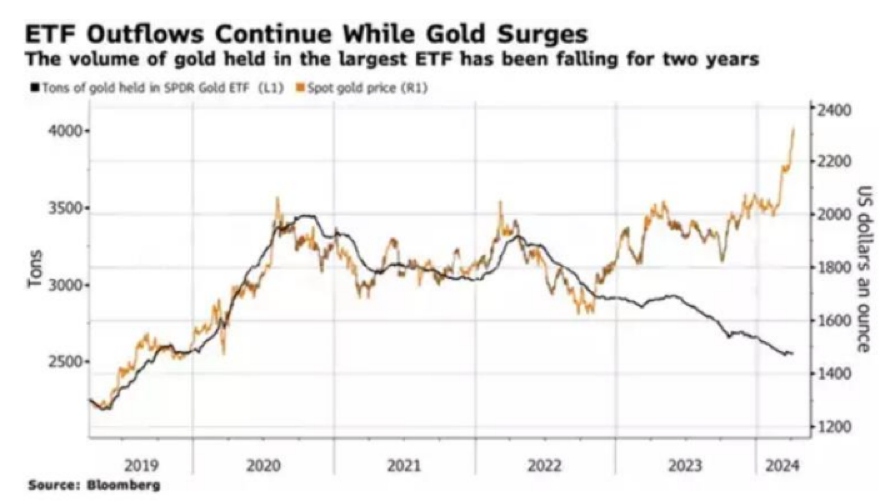

De verwaarloosbare directe invloed van de fysieke handel op de goudprijs kan ook geïllustreerd worden aan de hand van de goud-ETF's. De scherpe stijging van de goudprijs sinds het vierde kwartaal van 2022 gaat niet gepaard met netto-instromen in goud-ETF's, maar met netto-uitstromen. Grafiek 4 toont het aantal ton fysiek goud aangehouden door 's werelds grootste goud-ETF, de SPDR Gold ETF.

Figuur 4. Fysiek goud aangehouden door de SPDR Gold ETF versus de goudprijs

Bron: Who’s buying and why gold prices are suddenly rising now? - Times of India (indiatimes.com)

SAFE)KEEPING

Oorlogsgeweld noch de vraag naar fysiek goud levert een voldoende verklaring voor de hausse van de goudprijs. Om het ontbrekende puzzelstuk te vinden, moeten we langs bij Euroclear, de discrete Belgische effectenreus. Euroclear wikkelt elk jaar een quadriljoen euro - een getal met 24 nullen - af aan transacties en het heeft voor 38.000 miljard euro effecten in bewaring ('safekeeping'), waaronder 200 miljard euro van de Russische centrale bank.

Die tegoeden, zowat twee derde van het Russische totaal, zijn door het Westen bevroren om Rusland te straffen voor de invasie van Oekraïne. Er gaan in westerse politieke kringen, met de Europese Commissie, de VS en het Verenigd Koninkrijk als voortrekkers, steeds luidere stemmen op om de Russische tegoeden in te zetten om Oekraïne te helpen. De G7 wikt drie opties: het afromen van de opbrengsten van de tegoeden, het gebruiken ervan als onderpand voor leningen aan Oekraïne of confisqueren.

De derde optie heeft een uiterst zwakke legale basis. Een van de redenen is dat geen van de G7-landen in oorlog is met Rusland. Een confiscatie van de Russische tegoeden zou daarom kunnen leiden tot een totale vertrouwensbreuk in het Europese - en wellicht in het globale - financiële systeem, een nieuw Lehman-moment. Dat scenario is een catastrofe voor de Europese economie en voor België, met Euroclear in de rol van deurwaarder in plaats van bewaarder, in het bijzonder. Het schrapt de 'safe' in 'safekeeping' en maakt zo van het Westen het wetteloze Wilde Westen. Buitenlandse mogendheden die Rusland genegen zijn, zouden de moeder aller bankruns op westerse banken inzetten.

"Oorlogsgeweld noch de vraag naar fysiek goud levert een voldoende verklaring. "

-Die landen volgen de situatie met argusogen en wrijven het Westen een dubbele moraal aan, omdat het wegkeek toen Amerika Irak binnenviel onder het voorwendsel dat het land naar massavernietigingswapens wou grijpen. In een wereld waar buitenlandse staatsactiva naar believen kunnen worden aangeslagen, valt de internationale handel grotendeels stil.

MONETAIR VUUR

Het Westen speelt met monetair vuur. De Chinese centrale bank voelt nattigheid en is de voorbije twee jaar, sinds het bevriezen van de Russische tegoeden, koortsachtig bijkomende goudreserves aan het opbouwen. De Chinese centrale bank stond in 2023 met 225 ton officiële aankopen in voor een kwart van alle aankopen door centrale banken. De officieuze Chinese aankopen waren nog twee keer hoger. De totale aankoop door de Chinese centrale bank vertegenwoordigt circa een vierde van alle goud dat in één jaar wordt gedolven, dus dat kan tellen.

Ook in 2024 gaan de Chinese aankopen onverminderd door. Ze hebben weliswaar nog een lange weg te gaan als ze hun totale deviezenreserves in goud willen omzetten. De deviezenreserves van China zijn 3.000 miljard dollar groot, het equivalent van 40.000 ton goud.

De start van de nieuwe hausse van de goudprijs dit jaar valt perfect samen met de publicatie van het rapport aan het Europese Parlement getiteld 'Legal options for the confiscation of Russian state assets to support the reconstruction of Ukraine' en met de toespraak op 28 februari van de immer voortvarende voorzitter van de Europese Commissie Ursula von der Leyen. Ze verklaarde dat "het hoog tijd is de winsten van de Russische tegoeden in te zetten ... Er is geen groter symbool dat van Europa een veiligere plaats zou maken."

Een veiligere plaats? Het effent de weg voor de nucleaire monetaire optie. En voor een explosie van de goudprijs als de rode knop wordt ingedrukt.

_25feb2025.png?v=638760744001554527)

.png?v=638718681279466234)