Zo beleg je in kleine aandelen: smallcaps in vraag en antwoord

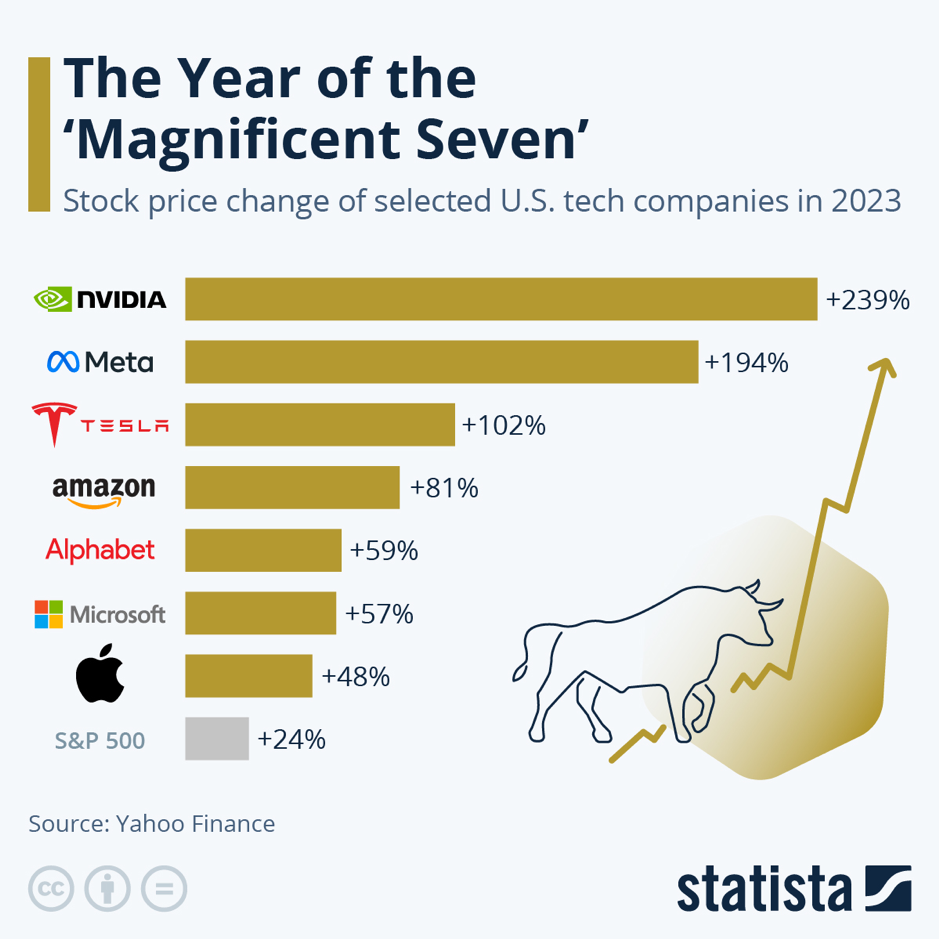

De afgelopen jaren was er geen ontkomen aan de Magnificent Seven, een exclusief clubje (super)grote aandelen. Zij duwden de beurzen voort en domineerden het beleggingsnieuws. Het rendement van kleinere aandelen bleef achter en beleggers hadden er amper aandacht voor. Maar sinds deze zomer zien beleggers tekenen dat smallcaps, aandelen van bedrijven met een kleine marktkapitalisatie, mogelijk klaar zijn voor een wederopstanding. Tijd dus voor een opfrissing van die interessante aandelencategorie.

Afbeelding 1: In 2023 lieten de Magnificent Seven andere aandelen en de index ver achter zich (bron: Statista).

1. Wat zijn de voordelen van beleggen in smallcaps?

Een van de belangrijkste argumenten om te beleggen in smallcaps, is het feit dat ze een hoger groeipotentieel hebben dan grotere aandelen. Het gaat vaak om bedrijven die nog volop in hun groeifase zitten. Daardoor kan hun waarde sneller stijgen dan bij grotere bedrijven die vaak al meer volgroeid zijn, waardoor er minder kans is op bijkomende groei.

Bovendien kan je er als belegger veel innovatieve bedrijven met vernieuwende producten of diensten vinden. Die kleine spelers kunnen makkelijker en wendbaarder inzetten op vernieuwing, dan veel grotere en bijgevolg loggere bedrijven. Voor beleggers bieden innovatieve smallcaps een kans om vroeg in te stappen in opkomende sectoren en trends.

Kleinere aandelen bieden verder meer kans op onderwaardering. Ze worden minder opgevolgd door analisten en veel fondsen kunnen er niet in beleggen omdat ze te klein zijn. Als belegger kan je er bijgevolg verborgen pareltjes vinden, die vaak ondergewaardeerd zijn omdat professionals ze links laten liggen.

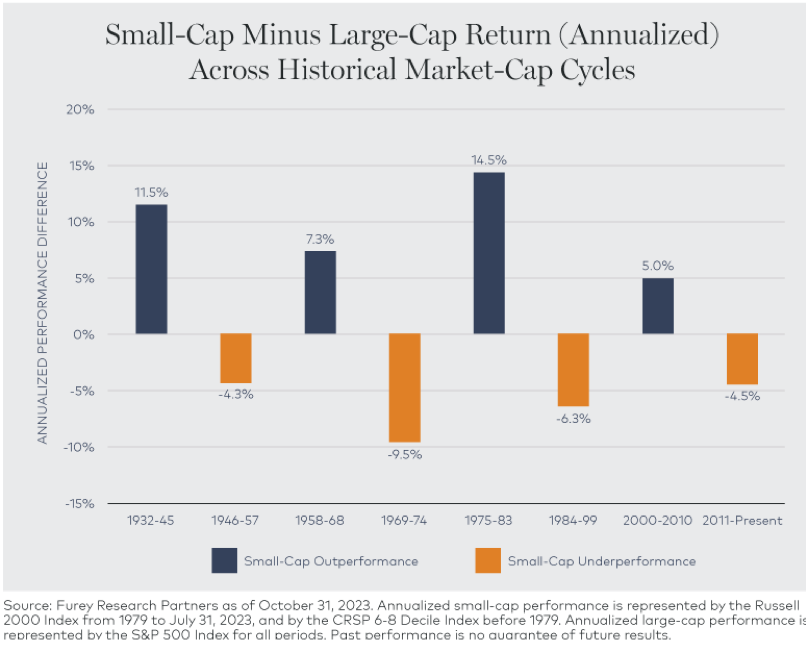

Beleggen in smallcaps is ook een vorm van diversificatie. Afhankelijk van hun omvang spelen andere factoren een rol bij de evolutie van aandelen. Daardoor zullen ze anders reageren op beursnieuws, wat voor een (gedeeltelijke) diversificatie zorgt. Ten slotte hebben smallcaps historisch gezien een hoger rendement opgeleverd dan largecaps.

3. Zijn er ook nadelen en risico’s?

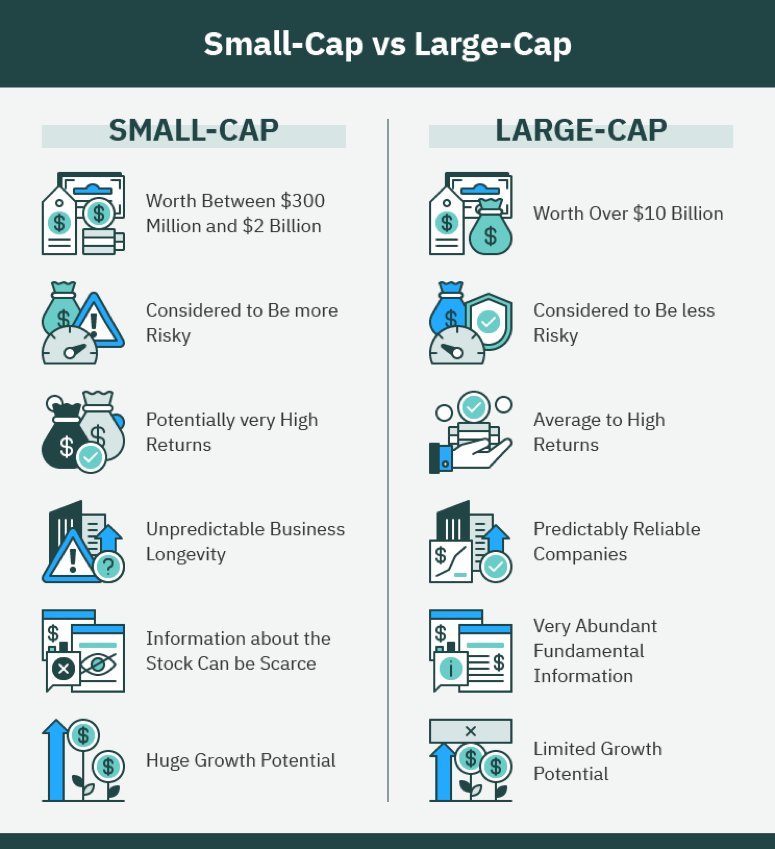

Het hogere groeipotentieel en rendement komen met een prijs. Smallcaps zijn risicovoller, daarom verwachten beleggers in ruil een hoger rendement. Dit soort bedrijven zijn minder gevestigde waardes en vaak hebben ze minder financiële reserves dan hun grotere tegenhangers. Risico en rendement gaan altijd hand in hand, dat is een gouden regel voor beleggers.

Afbeelding 2: smallcaps en largecaps vergeleken (bron: Investopedia).

Doordat kleinere aandelen minder op de radar van professionele beleggers verschijnen, is er minder informatie over te vinden en zijn ze minder transparant. Als belegger zal je dus zelf meer tijd moeten steken in het opvolgen van die bedrijven. Het zijn bovendien de grote beleggers die voor veel handel en verhandelbaarheid zorgen. Bij smallcaps ontbreekt dat en daardoor zijn ze minder liquide. Je kan er dus minder makkelijk in- en uitstappen.

Doordat er minder handel is, zie je soms grotere verschillen tussen de koop- en verkoopprijzen, waardoor de transactiekosten hoger kunnen uitvallen. Weinig liquide aandelen zijn bovendien volatieler. Als de handel beperkt is, kunnen zelfs kleine aan- en verkopen (laat staan grotere) de koers van een aandeel hevig doen schommelen. De moeilijkere verhandelbaarheid valt meestal wel mee voor wie met kleinere bedragen belegt. Toch doe je er goed aan na te gaan hoe vlot verhandelbaar je smallcapaandeel is.

3. Welke factoren beïnvloeden de prestaties van smallcaps?

De prestaties van smallcaps zijn afhankelijk van specifieke factoren. Een deel daarvan verklaart de recente zwakkere prestaties van smallcaps. Zo zijn kleinere aandelen gevoelig voor renteontwikkelingen. Een stijgende rente maakt lenen duurder, wat veel smallcaps midscheeps treft omdat ze nog in volle groei zijn en daartoe moeten lenen.

Economische onzekerheid werkt als kryptoniet op smallcaps. Kleinere bedrijven zijn gevoeliger voor economisch onheil aangezien ze over minder financiële buffers beschikken dan grote bedrijven. Ze moeten het van groei hebben. Als die wegvalt, komt dat hard aan. In onzekere tijden krijgen smallcaps daarom het beleggerssentiment tegen. Beleggers gaan in woelige tijden op zoek naar schuilplekken. Het geld stroomt dan eerder richting grotere gevestigde bedrijven, die volgens beleggers meer defensieve kwaliteiten hebben.

Afbeelding 3: historische rendementen van small- en largecapaandelen (bron: Furey Research partners).

De lage liquiditeit steekt dan weer zijn lelijke kop op. In moeilijke tijden komt de verhandelbaarheid van aandelen onder druk te staan, omdat veel beleggers willen uitstappen. De beperkte verhandelbaarheid kan dan omslaan van een eerder theoretisch, naar een nijpend praktisch probleem. Dat is een van de redenen waarom grote beleggers de laatste jaren steeds meer afhaakten als beleggers in smallcaps. Als zij weer de weg naar smallcaps vinden, kan dat een ondersteunende factor zijn.

De inflatie heeft ook een stevige impact op smallcaps. Kleinere bedrijven kunnen hun stijgende kosten minder makkelijk doorrekenen, want ze hebben minder prijszettingskracht.

Op de beurs zijn er altijd grote thema’s en sectoren die de markt domineren. Die kunnen wel uit de gratie vallen, waarna beleggers een nieuwe lieveling in de armen sluiten. De afgelopen jaren hadden beleggers een voorkeur voor largecaps. Ze vielen massaal voor de grote technologiespelers die de markt domineerden. Als die aandelen en dat thema het minder goed zouden doen, kan dat voor een verschuiving naar smallcaps zorgen.

4. Wanneer maken smallcaps hun comeback?

Dat is de vraag van 1 miljoen. Deze zomer deden (vooral) Amerikaanse smallcaps het goed, terwijl de grote technologiespelers het moeilijk hadden. Dat deed veel beleggers en analisten (wat voorbarig) spreken over een rotatie van large- naar smallcap.

Verschillende factoren kunnen ervoor zorgen dat smallcaps in een sweetspot terechtkomen. Denk onder meer aan een positieve economische omgeving, dalende rentes en inflatie. Het is ook afwachten welke impact het beleid van Trump II zal hebben. Zodra de uitslag van de Amerikaanse presidentsverkiezingen bekend was, kregen Amerikaanse smallcaps de wind in de zeilen. Beleggers redeneerden dat die bedrijven vooral op de eigen markt actief zijn en minder afhangen van export. Daardoor zouden ze kunnen meesurfen op de Make America Great Again-politiek en belastingverlagingen. Ze zouden minder impact ondervinden als andere landen als reactie importtaksen installeren. Natuurlijk is het nog afwachten welk beleid de nieuwe regering effectief zal voeren.

Gezien de voordelen van smallcaps doen beleggers met een lange beleggingshorizon en het nodige risicoprofiel er goed aan een positie aan te houden in een goed gespreide portefeuille. De markt timen is moeilijk en zodra de omslag er komt, kan het snel gaan. Ook binnen het smallcapuniversum kan je spreiden over diverse regio’s en sectoren.

5. Hoe kan ik beleggen in smallcaps?

Er zijn verschillende opties om in smallcaps te beleggen. Je kan het uit handen geven via een ETF of een actief beleggingsfonds. ETF’s bieden het voordeel van lage kosten. Daar staat tegenover dat ze, door de beperkte verhandelbaarheid, niet altijd in de allerkleinste aandelen kunnen beleggen. Actieve fondsen lopen ook steeds meer tegen dat obstakel aan. Hoewel actieve fondsen vaak onderpresteren, doen ze het soms beter in specifieke niches zoals smallcaps.

Veel beleggers menen dat het smallcapuniversum bij uitstek geschikt is voor beleggen via individuele lijnen (stockpicking). Onder meer omdat het een heel groot universum is met bedrijven van zeer uiteenlopende kwaliteit. Aangezien er minder informatie en opvolging beschikbaar is, zal je wel de nodige tijd moeten vrijmaken voor onderzoek.

Je hoeft het niet altijd ver te zoeken. De Belgische en Europese beurzen zijn goed voorzien met smallcaps. Het is altijd opletten voor het home bias (te veel beleggen in eigen land en regio) maar het kan voordelen hebben om dichter bij huis te blijven. Er is geen taaldrempel en je kan de producten of activiteiten van het bedrijf makkelijker met eigen ogen onderzoeken. Ook het management is bereikbaarder.

"Risico en rendement gaan altijd hand in hand, dat is een gouden regel"

-Belgische smallcaps onder het vergrootglas

De Belgische beurs telt veel kleine aandelen. Wij stelen al enkele namen voor. Lees dit als een lijstje om verder te onderzoeken en zeker niet als advies.

Veel lezers kennen What’s Cooking vooral als de producent van de Come a Casa-lasagnes. Onlangs verkocht het bedrijf zijn afdeling charcuterie, waardoor verse middelen vrijkomen. Wie zich in het bedrijf wil verdiepen, kan terecht in het maart-nummer van dit magazine, voor een uitgebreid interview met het management.

Ook Smartphoto is voor veel lezers bekend, misschien heb je wel wat spullen in huis die door het bedrijf bedrukt werden. Smartphoto wist een stevige afdruk na te laten op de portefeuille van menig Belgisch belegger.

De afgelopen jaren waren de technologiebedrijven de grote aanjagers op de beurs. Helaas telt België weinig technologiespelers. De Leuvense pionier in 3D-printing Materialise vormt een uitzondering. KBC-analist Guy Sips tipte het onlangs bij De Tijd: ‘Materialise zou eigenlijk ook een plekje op de Brusselse beurs moeten hebben, en niet alleen op de Amerikaanse techbeurs Nasdaq. De Amerikanen hebben weinig oog voor dat Belgische bedrijf.’

De Belg heeft zelfs op de beurs een baksteen in de maag, maar toch krijgt Inclusio niet veel aandacht. Het investeert in betaalbare huurwoningen die via sociale partners worden onderverhuurd. Zo is Inclusio een smallcap die op de radar van duurzame beleggers mag staan.

"Smallcaps moeten het van groei hebben. Als die wegvalt, komt dat hard aan"

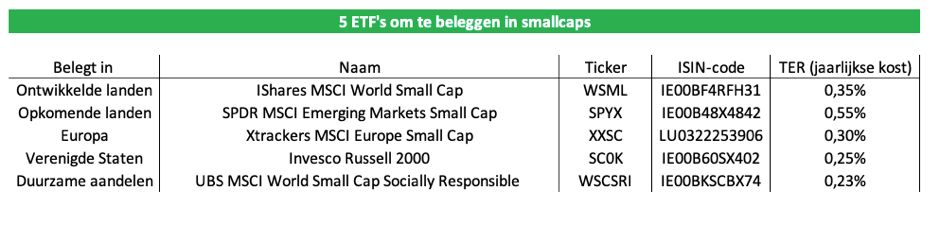

-5 ETF’s om te beleggen in smallcaps

Er bestaan veel ETF’s waarmee je makkelijk kan beleggen in smallcaps. Ter inspiratie geven we enkele voorbeelden mee, waarmee je in verschillende markten kan beleggen. Je kan er meer vinden via screeners als JustETF of Morningstar.

_25feb2025.png?v=638760744001554527)

.png?v=638718681279466234)